Cele mai bune 3 acțiuni ale companiilor aeriene de cumpărat acum

Cele mai bune trei companii aeriene includ un producător global de avioane, cea mai mare companie aeriană din lume după dimensiunea flotei și o companie de transport și logistică creată inițial de un student.

Industria companiilor aeriene a suferit, fără îndoială, doi ani tumultuosi din cauza pandemiei de COVID-19. Eforturile recente de a reporni industria turismului au fost amânate de apariția variantelor Delta și Omicron ale COVID-19.

Peste 2.600 de zboruri au fost anulate în ziua de Anul Nou 2022 din cauza pandemiei și a lipsei de personal. Creșterea prețurilor la combustibilul pentru avioane a redus marjele subțiri ale companiilor aeriene pentru puținele avioane care au reușit să ajungă în aer. Cu toate acestea, nu există moment mai bun pentru a cumpăra acțiuni ale companiilor aeriene decât acum.

Acțiunile companiilor aeriene au suferit o lovitură semnificativă în ultimii ani, dar cu economia globală revenind încet, dar sigur la normal, industria oferă investitorilor o oportunitate de a obține profituri. Iată cele mai bune trei acțiuni ale companiilor aeriene de cumpărat acum.

Boeing Co (NYSE:BA)

Boeing Co. (NYSE:BA) este o companie americană aerospațială și de apărare cu sediul în Chicago, Illinois. Fondată în 1916, compania este unul dintre cei mai vechi și mai mari producători de avioane la nivel global, cu o capitalizare de piață (capitalizare bursieră) de 126,9 miliarde de dolari. Astăzi, prezența Boeing se extinde în industria aerospațială, dezvoltând și producând avioane, rachete, sateliți și echipamente de telecomunicații pentru entități civile și guvernamentale din întreaga lume.

Boeing a avut , fără îndoială, trei ani grei, începând cu punerea la sol a avionului său comercial Boeing 737 MAX și terminând cu pandemia COVID-19 care a perturbat industria globală de călătorii și turism. Acțiunile companiei s-au redus de peste jumătate de la începutul lunii martie 2019, când au ajuns la 440,00 USD per acțiune. BA tranzacționează în prezent în jur de 215,00 USD. Cu toate acestea, Boeing rămâne una dintre cele mai bune investiții în companii aeriene disponibile pe bursă.

Primul semn de necaz al Boeing a apărut în octombrie 2018, când un 737 MAX s-a prăbușit la scurt timp după decolare de pe Aeroportul Internațional Soekarno–Hatta din Jakarta, Indonezia, ducând la moartea tuturor membrilor echipajului și a pasagerilor. În urma unui al doilea accident mortal de 737 MAX în Etiopia, în martie 2019, agențiile de aviație de pe tot globul s-au decis sa tina acest model la sol .

Deși Boeing au avut destule provocări în ultimii trei ani, compania a început să revină. Prima veste bună a venit atunci când Boeing a strâns fonduri de 25 de miliarde de dolari într-o ofertă de acumulare în aprilie 2020. Compania sperase inițial să strângă 10-15 miliarde de dolari, dar reducerea ratelor dobânzilor de către Rezerva Federală a ajutat la creșterea interesului investitorilor. Oferta a permis lui Boeing să evite să solicite un ajutor guvernamental.

În cele din urmă, după upgrade-uri și reparații ample la toate Boeing 737 MAX , avioanele și-au reluat zborurile în mare parte din lume, inclusiv în Statele Unite, India, Uniunea Europeană (UE), Canada și Australia, printre alte țări și regiuni. China a anunțat la începutul lunii decembrie 2021 că avionul ar putea relua zborurile la începutul lui 2022. Acum există mai multe 737 MAX operaționale decât înainte de oprirea din primăvara 2019. Ca răspuns, Boeing plănuiește să-și mărească drastic producția de 737 MAX de la 19 avioane pe lună din în octombrie 2021 la 31 pe lună la începutul lui 2022.

Este important de înțeles că, fiind unul dintre cei doi producători mari de avioane din lume și contractant de apărare al Organizației Tratatului Atlanticului de Nord (NATO), Boeing are sprijinul guvernului SUA. Statele Unite au luptat chiar și într-o dispută comercială de 17 ani, de mai multe miliarde de dolari, cu unul dintre cei mai apropiați aliați ai săi, UE, împotriva Airbus pentru Boeing. Disputa comercială s-a încheiat oficial în iunie 2021. Boeing este legată irevocabil de Statele Unite, ceea ce face din companie un pariu pe termen lung incredibil de sigur pentru investitori.

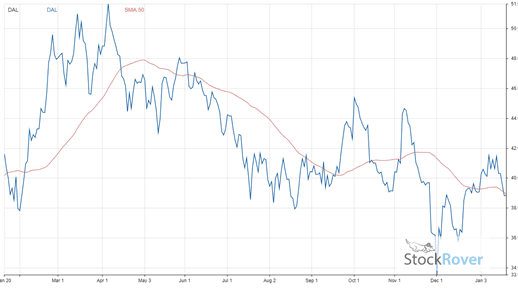

BA a rămas relativ stagnată, cu o creștere de 1,7% a prețului acțiunilor în ultimele 12 luni. Prețul acțiunilor BA din ultimul an este in graficul mai jos.

În ciuda revenirii recente, planurile Boeing pentru o redresare completă până la sfârșitul anului 2022 au fost amânate de apariția variantelor Delta și Omicron ale virusului COVID-19. Cu toate acestea, compania încă se laudă cu un avantaj extraordinar. Se estimează că Boeing își va crește vânzările cu 26,8% în primul trimestru 2022 și cu 31,7% în 2022 în ansamblu. BA are o evaluare de 300-330 USD pe acțiune, pe baza estimărilor pentru 2023. Boeing plănuiește în liniște o întoarcere în lumina reflectoarelor.

FedEx Corp (NYSE:FDX)

FedEx Corp (NYSE:FDX), cunoscută anterior ca Federal Express Corp și FDX Corp, a fost fondată în 1971 ca o alternativă mai modernă și mai eficientă la serviciile poștale din Statele Unite. Compania, cu sediul central în Memphis, Tennessee, a devenit a treia cea mai mare companie de curierat la nivel global, cu o capitalizare de piață de 66,4 miliarde de dolari. FedEx oferă în primul rând servicii de transport și logistică cu oferte suplimentare în brokeraj vamal, management al aprovizionării și facturare și încasări.

Fiind o corporație de transport și logistică, FedEx probabil nu se va ridica în prim-planul majorității investitorilor atunci când evaluează actiunile companiilor aeriene. Cu toate acestea, compania a fost lansată inițial pe ideea că călătoriile cu avionul erau un mijloc fezabil de livrare a corespondenței. Fondatorul Fredrick W. Smith, în timp ce urma facultatea, a propus într-un articol din 1965 că avioanele de marfă dedicate erau o formă mai eficientă de livrare a corespondenței în comparație cu camioanele tradiționale sau avioanele de pasageri. În ciuda faptului că a primit un „5” în raportul său, ideea de mărfuri aeriene nu i-a scăpat niciodată din minte, iar Smith a fondat în cele din urmă Federal Express Corporation în 1971.

Creșterea comerțului electronic global a zdruncinat multe industrii și companii, iar companiile aeriene nu fac excepție. Site-urile de comerț electronic livrează milioane de pachete zilnic, ceea ce necesită rețele sofisticate de stocare și transport. În timp ce depozitele și centrele de distribuție au devenit zone majore de investiții pentru REIT-uri și firmele de capital privat, transportul aerian a devenit o sursă din ce în ce mai importantă de venituri pentru companiile aeriene.

Industria globală de transport aerian valorează acum 110,8 miliarde de dolari și are marje de profit semnificativ mai bune decât industria companiilor aeriene de pasageri, 7,2% față de 2,1%. Se preconizează că industria transportului aerian de marfă se va extinde pe măsură ce comerțul electronic continuă să crească. Piața de marfă aeriană se asteaptă să înregistreze o rată de creștere anuală compusă (CAGR) de 8,0% în următorii șapte ani, din 2021 până în 2028.

Deși atractivitatea transportului aerian de mărfuri a adus concurenți suplimentari în industrie, costul ridicat al dezvoltării unei rețele globale de livrare a mărfurilor a permis FedEx să-și construiască o poziție pe piață extrem de sigură. Compania și-a văzut veniturile crescând cu un CAGR de 10,2% în ultimii cinci ani. FedEx rămâne cea mai mare companie aeriană de transport de marfă la nivel global, livrând peste 17,5 miliarde de tone metrice de mărfuri anuale. Cel mai apropiat concurent, Qatar Airways, gestionează doar 13,0 tone metrice de transport aerian anual.

FedEx este o companie matură, ceea ce înseamnă că nu este de așteptat să înregistreze o creștere mare a vânzărilor în următorii ani. În prezent, se estimează că compania își va vedea veniturile crescând cu doar 10,8% în 2022. Cu toate acestea, FedEx nu este o actiune de creștere, ci o investiție de valoare, ceea ce înseamnă că prețul acțiunilor sale este subevaluat în raport cu situația financiară actuală. Investițiile de valoare sunt mai puțin riscante, deoarece evaluarea lor se bazează în mare parte pe fluxurile lor de numerar curente, mai degrabă decât pe veniturile și profiturile viitoare ipotetice. Ca bonus, investițiile de valoare au depășit constant actiunile de creștere din punct de vedere istoric.

Raportul (P/E) al FDX de 13,8, valoarea întreprinderii și câștiguri înainte de dobândă, impozite, depreciere și amortizare (EV/EBITDA) de 8,4 și raportul preț (acțiune) și vânzări ( Raportul P/S) de 0,8 este cu mult sub media industriei. Mediile integrate ale industriei de transport de marfă și logistică sunt de 22,8, 12,8 și, respectiv, 1,1.

În ultimele luni, FedEx a văzut că prețul acțiunilor sale a scăzut din cauza crizei de forță de muncă și a întreruperilor lanțului de aprovizionare care au cauzat câștiguri mai mici. Cu toate acestea, o analiză rapidă a rapoartelor de mai sus demonstrează că piața s-a supraajustat. Compania menține o rezervă de numerar sănătoasă de 6,8 miliarde de dolari în bilanțul său și o rată scăzută a datoriei la capitaluri proprii de 1,5, ceea ce o face o corporație foarte sănătoasă din punct de vedere financiar. FDX este o bijuterie ascunsă în industria companiilor aeriene pentru investitorii cu ochi buni.

Delta Airlines Inc (NYSE:DAL)

Delta Airlines Inc (NYSE:DAL), fondată în 1925, este o companie aeriană internațională cu sediul central în Atlanta, Georgia. Delta Airlines este cea mai mare companie aeriană din lume după dimensiunea flotei, cu peste 894 de avioane în portofoliu și o capitalizare de piață de 24,9 miliarde de dolari. Compania oferă transport de pasageri și mărfuri, securitate profesională, management aeronave, instruire și consultanță, pachete de vacanță și servicii de reparații și întreținere.

Clienții pe termen lung reprezintă cea mai mare sursă de venit pentru aproape fiecare companie. Clienții mulțumiți cumpără sau folosesc produsul unei companii la prețuri mai mari, sunt mai puțin sensibili la fluctuațiile prețurilor, oferă recomandări și sunt mai puțin costisitori decât găsirea de noi clienți. Industria companiilor aeriene este în mod special susceptibilă la satisfacția clienților, cu mulți clienti conduși mai degrabă de loialitatea mărcii decât de diferențele de preț.

Cu toate acestea, numeroase companii aeriene s-au confruntat cu o reacție publică semnificativă și presa negativă în ultimii ani. Consumatorii au devenit din ce în ce mai nemulțumiți din cauza unor probleme precum reducerea spațiului pentru picioare, taxele suplimentare și întârzierile zborurilor. Mai multe accidente majore cu pasagerii companiilor aeriene nu au ajutat cu nimic imaginea industriei. Deși ratingurile companiilor aeriene s-au îmbunătățit în epoca COVID-19, industria se înscrie în mod constant ca fiind una dintre cele mai slabe în ceea ce privește satisfacția clienților din ultimele decenii. Giganții din industrie precum United Airlines și Spirit Airlines (NYSE:SAVE) pot fi găsiți frecvent pe listele celor mai neapreciate companii din America.

Delta Airlines a apărut ca excepție într-o industrie a călătoriilor care s-a străduit să-i mulțumească pe consumatori. Delta Airlines rămâne în mod constant una dintre cele mai bune companii aeriene în ceea ce privește satisfacția și experiența clienților. Compania a câștigat sondajul de satisfacție al companiilor aeriene J.D. Power North America din 2021, cu un scor record de 860. Delta Airlines și filiala sa, Endeavour Air, dețin, de asemenea, cel mai mare procent de sosiri la timp și cele mai bune evaluări ale serviciilor pentru clienți dintre toate companiile aeriene americane.

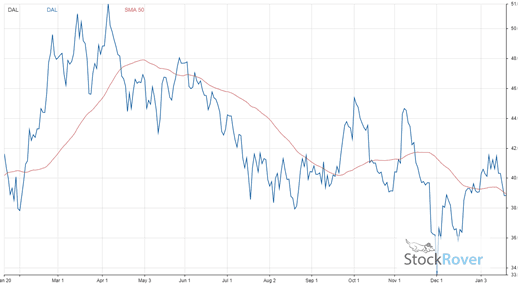

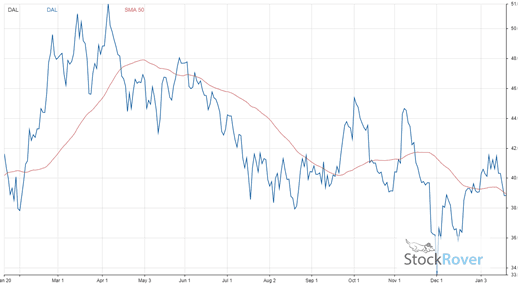

La fel ca aproape toate companiile legate de industria de turism, Delta Airlines a fost lovită din cauza COVID-19, compania înregistrând o scădere cu 3,6% a prețului acțiunilor în ultimele 12 luni. Modificarea prețului DAL în ultimele 12 luni este prezentată mai jos, alături de o medie de 50 de zile.

Cu toate acestea, concentrarea companiei pe satisfacția clienților a oferit companiei o perspectivă din ce în ce mai pozitivă, în ciuda pierderilor recente din cauza COVID-19. Se estimează că Delta Airlines va înregistra o creștere de 43,5% a veniturilor în 2022, cu o creștere a vânzărilor în trimestrul I și II de la an la an, estimată să crească cu 121,9% și, respectiv, 169,4%. Mai mult, compania a reușit să-și reducă rata datoriei la capitaluri proprii cu aproape jumătate, de la 23,2 în ianuarie 2021 la 13,1 în ianuarie 2022, menținând în același timp rezerve de numerar de 13,2 miliarde de dolari, asigurând stabilitatea financiară a companiei aeriene.

În ciuda nemulțumirii recente a clienților față de industrie, călătoriile cu avionul rămân o formă necesară de transport și prezintă o cerere ridicată. Drept urmare, clienții nemulțumiți nu vor înceta să zboare, ci vor căuta în schimb să schimbe companiile aeriene, oferind companiei Delta un avantaj semnificativ pe termen lung față de concurenții săi.